Tokens化美國國債全景解析

撰文:100y/FourPillars 編譯:ODIGInvest

美國國債可以說是RWA(RealWorldAsset,現實世界資產)Tokens化領域最活躍、規模最大的板塊。隨著全球傳統金融機構的加入,國債類資產的鏈上需求既真實又在快速增長。

例如,黑石的BUIDL基金達數十億美元規模,并且可作為衍生品抵押使用。當前,這類Tokens仍主要面向合格投資者,受最低投資額和白名單控制限制。

這篇報告通過分析12項Tokens化美國國債的實際情況,從Tokens概覽監管框架與發行結構、鏈上應用場景、啟示與局限等方面,闡述了美國國債基金Tokens化和RWA市場中產生的創新機會,以及在合規、監管和技術等方面部分限制,理解這些信息,有助于投資者和開發者制定更合理的策略。

同時,我們也看到,和之前文章《并購額創新高,Web3行業正式進入上下游整合期》中提到的觀點類似,B2B模式可能是未來RWA鏈上應用的主流路徑,機構在“收益”的包裝和分發上將大有文章:大型金融機構與DeFi協議的結合,使債券基金Tokens可通過穩定幣或投資組合間接惠及零售用戶。

我們對《WhatILearnedfromAnalyzing12TokenizedU.S.Treasuries》進行編譯,希望能更清楚地了解這一RWA重要板塊,共同探討。

報告原文:https://4pillars.io/en/issues/what-i-learned-from-analyzing-12-tokenized-us-treasuries

核心觀點:

在RWA市場中,最活躍的Tokens化資產之一是美國國債。這主要得益于其極強的流動性、穩定性、相對較高的收益率、不斷增長的機構參與度,以及適于Tokens化的特性。

美國國債的Tokens化并不涉及任何特殊的法律機制。其實現方式是:負責管理官方股東名冊的過戶代理人,不再使用傳統的內部數據庫,而是改用Blockchain進行操作。

本文提出了三種分析主要美國國債Tokens的框架。第一是Tokens概覽,包括協議簡介、發行規模、持有人數量和管理費;第二是監管框架與發行結構;第三是鏈上應用場景。

由于美國國債Tokens屬于數字證券,它們必須遵守證券法及相關法規。這對發行規模、持有人數量、鏈上應用場景等都有重要影響。文章探討了這些看似不相關的因素之間是如何相互作用的。

最后,與普遍認知相反,美國國債Tokens實際上也面臨諸多限制。文章的最后部分對這些約束進行了深入分析。1.萬物皆可“Tokens化”

“每一只股票、每一只債券、每一只基金、每一項資產,都可以被Tokens化。”——貝萊德CEOLarryFink。

自美國 GENIUS法案 通過以來,全球范圍內對穩定幣的興趣迅速升溫。但問題是:穩定幣真的是終點站嗎?

穩定幣,顧名思義,是錨定法幣、運行在公有鏈上的Tokens。歸根到底,它就是“錢”,而錢必須被用在某個場景中。穩定幣的應用場景包括匯款、支付、清算,以及其他多個領域。

然而,如今被認為能夠真正釋放穩定幣潛力的領域是 RWA。

RWA即 Real-WorldAssets(現實世界資產),指通過數字Tokens形式在Blockchain上表示的各種有形資產。不過,在Blockchain行業語境中,RWA更常特指傳統金融資產,如大宗商品、股票、債券和房地產。

那么,為什么RWA會在穩定幣之后成為備受關注的下一個主題?

原因在于,Blockchain不僅有潛力改變貨幣本身,更有能力從根本上革新傳統金融市場的“后臺”。

當今的傳統金融市場依然依賴著極其陳舊的基礎設施。雖然金融科技公司確實改善了零售客戶的前端體驗,使金融產品與證券更易觸達,但在交易的后臺環節,依舊落后、老化嚴重。

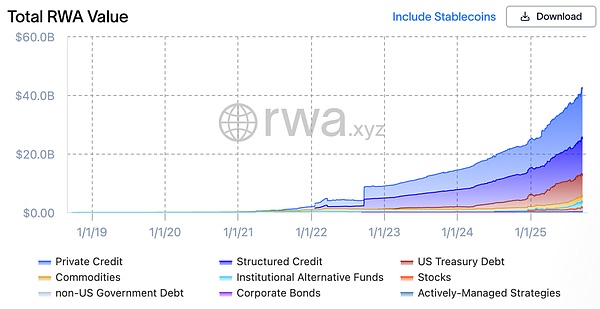

(Source: rwa.xyz)

撇開炒作不談,RWA市場實際上正在高速增長。截至 2025年8月23日,已發行的RWA總規模已達到 265億美元,相比一年前、兩年前和三年前,分別增長了 112%、253%和783%。

被Tokens化的金融資產種類多樣,但增長最快的領域是 美國國債 和 私人信貸,其次是 大宗商品、機構基金和股票。2.美國國債

由于以美國國債為基礎的基金是RWA行業中Tokens化最活躍的板塊,眾多Tokens化協議都發行了相關的RWATokens。上表總結了主要的協議和Tokens,報告將其分析分為三個部分。

(1)第一部分:Tokens概覽

這一部分包括發行Tokens的協議簡介、發行規模與持有人數量、最低投資額和管理費。由于各協議在基金結構、Tokens化方式以及鏈上應用程度上都有差異,因此從Tokens發行協議入手,能夠快速了解其整體特征。

發行規模:是理解基金體量與受歡迎程度的重要指標。

持有人數量:能透露基金的法律結構及其鏈上應用場景。

如果持有人數量很少,則很可能依據證券法要求,投資者必須是高凈值的合格投資者(accreditedinvestor或qualifiedpurchaser)。

這也意味著除了白名單錢包外,Tokens的持有、轉讓或交易會比較受限,且由于投資者基數有限,該類Tokens在DeFi協議中可能無法廣泛使用。

(2)第二部分:監管框架與發行結構

這一部分分析了底層基金遵循哪個國家的監管框架,以及基金管理中涉及的各類實體。在分析的12個美國國債基金類RWATokens中,監管框架大致可以分為以下幾類:

RegulationDRule506(c)&《投資公司法》3(c)(7)

最常用的監管框架。Rule506(c)允許面向不特定投資者公開募資,但所有投資者必須是合格投資者,發行方需通過稅務記錄、資產證明等材料嚴格核驗投資者身份。3(c)(7)豁免條款允許私募基金無需向SEC注冊,要求所有投資者為qualifiedpurchaser,且基金保持私募性質。

兩者結合使用,可以擴大投資者范圍,同時有效規避注冊、信息披露等監管負擔。不僅適用于美國基金,滿足條件的境外基金也可采用。

主要基金:BUIDL、OUSG、USTB、VBILL。

《1940年投資公司法》2a-7

適用于已在SEC注冊的貨幣市場基金。要求保持穩定價值,僅投資于超短期高信用工具,并確保高流動性。與上述框架不同,該模式允許面向普通投資者公開發行。因此Tokens的最低投資額較低,投資者易于參與。

主要基金:WTGXX、BENJI。

開曼群島《共同基金法》

適用于在開曼群島設立的開放式基金,發行和贖回靈活。以美國國債為基礎的開曼基金必須遵守此法。初始最低投資額通常設定為10萬美元以上。

主要基金:USYC。

英屬維爾京群島(BVI)《證券與投資業務法》2010(專業基金)

這是BVI所有投資基金和投資公司的核心法律框架。專業基金面向專業投資者,非普通大眾,最低初始投資額10萬美元。值得注意的是,若BVI基金希望從美國投資者處募資,還必須單獨符合美國RegulationDRule506(c)要求,僅遵守BVI法規并不足以面向美國投資者。

主要基金:JTRSY、TBILL。

其他

不同國家設立的基金遵循相應監管框架,例如:法國發行的SpikoUSTBL遵循UCITS指令(2009/65/CE)與MMF規章(EU2017/1131);新加坡發行的LibearaULTRA遵循《證券與期貨法》2001;

為了更直觀地對比以上內容,譯者將以上信息整理成表格:

在基金發行結構上,包含以下七類關鍵參與方:

基金實體(FundEntity):匯集投資者資金的法律實體,通常為美國信托,或設立于BVI、開曼的離岸基金。

基金管理人(FundManager):設立基金并對整體運作負責的主體。

投資管理人(InvestmentManager):負責投資決策與投資組合管理,有時與基金管理人為同一實體。

基金行政人(FundAdmin):負責會計、凈值計算、投資者報告準備等后臺事務。

托管人(Custodian):安全托管基金資產(債券、現金等)。

過戶代理人(TransferAgent):管理股東名冊,合法記錄并維護基金或股份的所有權。

審計師(Auditor):獨立會計師事務所,對基金賬目和財務報表進行外部審計,是保障投資者權益的關鍵環節。

(3)第三部分:鏈上應用場景

債券基金Tokens化的最大優勢之一在于其在鏈上生態中的潛在用途。雖然受監管合規與白名單限制,債券基金Tokens難以直接在DeFi中使用,但像Ethena和Ondo等DeFi協議,已經將BUIDL等Tokens用作抵押品來發行穩定幣,或將其納入投資組合,從而為散戶用戶提供了間接敞口。事實上,BUIDL能夠迅速擴大發行規模,正是得益于與主流DeFi協議的集成,目前已成為債券類Tokens的頭號產品。

跨鏈解決方案對鏈上應用同樣至關重要。多數債券基金Tokens不僅會在單一網絡上發行,還會跨多個網絡分發,為投資者提供更多選擇。

盡管債券基金Tokens對流動性的需求不如穩定幣(實際上通常也不具備那么高的流動性),但跨鏈解決方案依然重要,因為它能顯著改善用戶體驗,讓投資者可以在多條網絡之間無縫轉移債券基金Tokens。5.啟示

在后續將發布的RWA報告中,將對12個主要的美國國債基金類RWATokens進行詳細分析。在此之前,先分享研究中發現的一些啟示與局限。

鏈上應用困難:RWATokens并不會因為被Tokens化就能自由使用,它們依舊是數字證券,必須遵循現實中的監管框架。根本上,所有債券基金Tokens只能在完成KYC的白名單錢包之間持有、轉讓或交易。這一層準入門檻,使得債券基金Tokens幾乎無法直接進入無許可DeFi使用。

持有人數量有限:受制于監管門檻,債券基金Tokens的持有人數量普遍很低。像WTGXX、BENJI這類可供散戶參與的貨幣市場基金,持有人相對較多。但大多數基金要求投資者必須是合格投資者、專業投資者或高凈值投資者,這極大限制了潛在投資者的范圍,導致持有人數量難以突破兩位數。

鏈上B2B應用場景:因此,目前尚無債券基金Tokens直接應用于面向散戶的DeFi場景。相反,大型DeFi協議常常會采用這些Tokens。例如,OmniNetwork使用Superstate的USTB進行金庫管理;Ethena則通過BUIDL作為抵押發行穩定幣USDtb,讓散戶能間接受益。

監管碎片化與缺乏標準:債券基金Tokens由設立在不同國家的基金發行,遵循的監管框架差異很大。例如BUIDL、BENJI、TBILL、USTBL看似都是債券基金Tokens,但其監管框架完全不同,導致投資者資格、最低投資額、使用場景差異顯著。這種監管碎片化增加了投資復雜性,在缺乏統一標準的情況下,DeFi協議也難以普遍采用債券基金Tokens,限制了其鏈上應用。

缺乏RWA專門監管框架:目前仍沒有針對RWA的明確監管框架。雖然債券基金Tokens中的過戶代理人會將股東名冊記錄在Blockchain上,但鏈上Tokens持有權尚未在法律上被視為等同于現實中的證券所有權。要實現鏈上與現實法律的銜接,需要專門的法規。

跨鏈解決方案采用不足:雖然幾乎所有債券基金Tokens都支持多網絡發行,但真正落地跨鏈解決方案的仍然很少。未來需要更廣泛的跨鏈方案應用,以避免流動性碎片化,并改善用戶體驗。