VC范式焦慮:從資產(chǎn)創(chuàng)造到交易導(dǎo)向 下一步是什么

Tether決定出手拯救加密VC行業(yè)。

9.24日,由美國商務(wù)部長盧特尼克家族撮合,USDT發(fā)行方Tether有意以5000億估值出讓3%左右股份,募資至少150億美元。

在此之前,2025年穩(wěn)定幣賽道初創(chuàng)企業(yè)融資不足6億美元,根據(jù)Rootdata數(shù)據(jù),加密行業(yè)整體融資僅130億美元。

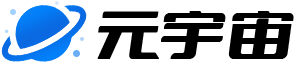

危中有機,2025Q1幣安融資20億美元,Q2稍顯沉寂,Q3DAT財庫策略大行其道,Q4預(yù)計圍繞Tether展開爭奪。

并未復(fù)蘇,加密企業(yè)融資難,加密VC投資難的困境仍將持續(xù)。

2025上半年融資額已經(jīng)超越2024全年,這并不能說明2025情況更好,2024年實在是太差了,根據(jù)TheBlock報道,2024年,僅20家VC就占據(jù)了所有LP資本的60%,而其余488家公司瓜分了剩余的40%,集中化體現(xiàn)出內(nèi)卷的無序和激烈。資產(chǎn)創(chuàng)造體系的崩潰

2020年DeFiSummer發(fā)軔于2018年,2025年P(guān)erpDEXWar起源于2022年。

美聯(lián)儲開啟降息周期,在以往的敘事中,會是鏈上、DeFi的利好因素,APR跑贏美債收益率的壓力更小,所以資金會涌向交易、借貸等高收益產(chǎn)品。

但是本輪周期,如果還有周期的話,情況可能不會如以往樂觀。

一方面,加密產(chǎn)品已經(jīng)和美債、美元深度綁定,比如一眾YBS(收益型穩(wěn)定幣)的底層收益并不是ETH對沖而來,而是美債利息+自身補貼;另一方面,鏈上資產(chǎn)的估值體系實則已經(jīng)崩潰,高FDV擊垮幣安主站定價體系,現(xiàn)在只剩BinanceAlpha茍延殘喘。

沿著估值邏輯進(jìn)一步思考,加密行業(yè)只有兩種情況最賺錢:

絕對少的參與人數(shù),相對高的資本流動性,比如DeFiSummer時期,鏈上人數(shù)1000,CEX買幣者10-100萬—>資產(chǎn)創(chuàng)造是最有利可圖,發(fā)幣的造富效應(yīng)可以覆蓋VC投資和項目方運營,頭等倉$Aave1000倍回報率并不極端,當(dāng)時只道是尋常。

絕對多的參與人數(shù),無限制的資本流動性,比如USDT、公鏈($BTC/$ETH)和交易所(Binance/FTX/Hyperliquid),其網(wǎng)絡(luò)效應(yīng)依次降低,即使以USDT的10億級使用人數(shù)來計算,仍舊無法比肩互聯(lián)網(wǎng)超級應(yīng)用。

目前來看,家辦、養(yǎng)老基金、主權(quán)財富基金以及互聯(lián)網(wǎng)巨頭,基本不會再向資產(chǎn)創(chuàng)造領(lǐng)域投入重金,而會更考慮規(guī)模效應(yīng),這也意味著Blockchain作為生產(chǎn)力技術(shù)的想象觸頂,只能當(dāng)做大號的金融科技去估值。

更深刻的危機在于,融資并不一定需要VC參與,尤其是非美國VC參與,Polymarket收購CFTC注冊交易所QCEX重返美國市場,Tether推出GeniusAct合規(guī)穩(wěn)定幣USAT重返美國市場,ETF和DAT也基本發(fā)生在美股,也是美國市場。

導(dǎo)向交易不再是更優(yōu)質(zhì)的撮合引擎之間的比拼,而是資本運作的成熟度,所謂的合規(guī)交易所,更像是制造新來者的準(zhǔn)入門檻,小院高墻坐收高額手續(xù)費。

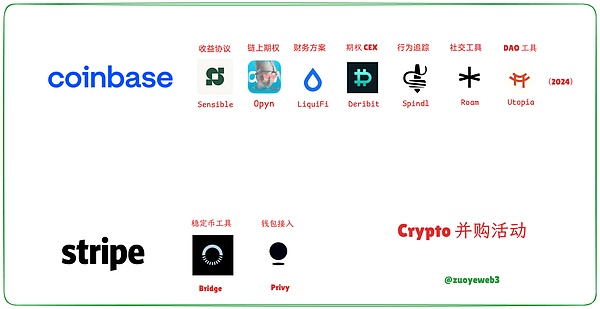

在融資之外,行業(yè)品牌自身也開始相互耦合,體現(xiàn)為2024-2025年并購周期,Coinbase收購Deribit補齊期權(quán)市場,Phantom收購錢包工具 Bitski,安全產(chǎn)品Blowfish和交易工具SolSniper,甚至是Stripe也在收購錢包服務(wù)Privy和穩(wěn)定幣工具Bridge。

不論是Coinbase的EverythingExchange愿景,還是Hyperliquid的HouseAllFinance口號,區(qū)分CEX和DEX意義已經(jīng)不大,導(dǎo)向交易的重心也不再是和散戶鏈接,而是提供更主流或長尾的交易選擇,以及流動性!流動性還是流動性!

所以Coinbase會綁定Circle發(fā)行USDC,Hyperliquid要自行玩轉(zhuǎn)$USDH,看重的并非是穩(wěn)定幣的規(guī)模效應(yīng),而是穩(wěn)定幣的獲客和留存能力,這是他們和USDT最大的不同。

VC看待USDT的視角,投資Tether雖然昂貴,但是穩(wěn)賺不賠;

USDT本次開放募資:

低利率時期開放募資,利用外部資金發(fā)展自身多元業(yè)務(wù)

給川寶相關(guān)實體進(jìn)入機會,參考幣安完成融資使用USD1

預(yù)計應(yīng)對更慘烈的穩(wěn)定幣競爭,尤其是YBS的分潤機制,既需要阻擊Circle,也要應(yīng)對Ethena

導(dǎo)向交易成為2025年的資本流動共同特點,但是這不是未來,DAT、配資、LP、穩(wěn)定幣、RWA都缺乏想象力,參投PerpDEX或者穩(wěn)定幣都是無功無過的打工人選擇。

VC說到底是手工作業(yè),必須押注未來“感覺”和“趨勢”,對底層技術(shù)、網(wǎng)絡(luò)效應(yīng)、當(dāng)前熱點的祛魅,尋求長周期內(nèi)的PMF。

千倍收益要看下一個“全球性應(yīng)用”,穩(wěn)定幣、交易所和公鏈之外還有什么?

礦業(yè)已經(jīng)到達(dá)臨界點,礦業(yè)的未來是數(shù)據(jù)中心,或者更改Bitcoin經(jīng)濟(jì)模型,簡單來說就是收轉(zhuǎn)賬手續(xù)費,不同于交易手續(xù)費維護(hù)Bitcoin網(wǎng)絡(luò),轉(zhuǎn)賬手續(xù)費維護(hù)使用者利益。

導(dǎo)向交易的各個環(huán)節(jié)已經(jīng)被現(xiàn)有巨頭圈中,挑戰(zhàn)Coinbase、Hyperliquid、幣安幾乎不可能,圍繞其進(jìn)行外圍活動或者成為其生態(tài)一部分更為可行。

值得注意的是,交易所與做市商的強勢是一種錯覺,僅在幣安生態(tài)有效,在更高維度的資金流動上,他們也變得弱勢,ETF、DAT和M&A等維度上,做市商并不強勢,尤其是BTC/ETH的二級回報率,交易所和做市商并不比別人聰明。

如果對穩(wěn)定幣融資保持熱情,那么唯一的問題就是,他們準(zhǔn)備如何對抗USDT的先發(fā)優(yōu)勢和網(wǎng)絡(luò)效應(yīng),這不是資金量的差異,而是消費行為的改變。

傳統(tǒng)互聯(lián)網(wǎng)可以燒錢換市場,打車、外賣、本地生活,但是怎么讓人切換金融資產(chǎn),目前還沒想到好的解決辦法,現(xiàn)在的尷尬局面,導(dǎo)向交易不會是未來創(chuàng)新重點,但我們還沒想出交易之外的互動形式。結(jié)語

加密行業(yè)正在經(jīng)歷裂變,必須超越Fintech估值框架,擁抱全球性應(yīng)用才有未來,但是現(xiàn)在來到分岔路口,未來是更多、更頻繁、更主流的交易,還是更廣的用途(Blockchain,穩(wěn)定幣,RWA,Web3)?

對2025年VC行業(yè)的預(yù)先總結(jié):

周期破碎,交易主流化(BTC/ETH),投資集中化

加密企業(yè)融資難,加密VC募資難,估值體系崩潰

從投資到配資,中介屬性增強,與二級市場互動減少

主軸分散,Q1幣安,Q2分散,Q3DAT,Q4穩(wěn)定幣

現(xiàn)在情況很像世紀(jì)初加密泡沫崩潰,人們需要重整舊山河,F(xiàn)acebook、谷歌和蘋果都是泡沫之夏后的產(chǎn)物,逆周期投資也許看ArthurHayes?

總之一句話,我們需要加密時代的彼得·蒂爾,而不是互聯(lián)網(wǎng)時代的a16z。